冲压钣金用户行业观察

文 | 刘明星、李建、王思杰

2018年是多事之秋,持续增 长了40年的制造业遇到前所未有的 挑战,中美之间的贸易摩擦加剧了 这一转型的困难强度。

在高速增长了这么多年之后, 以世界制造工厂著称的中国由于人 口老龄化、人口增速放缓、劳动力 成本居高不下、全球贸易壁垒高筑 等因素,要想恢复之前的高速发展 几无可能,成熟的劳动密集型行业 的转移只是早晚的问题。为了避免 大规模失业,政府不断宽松金融房 贷,增加基建项目刺激经济。

中国制造业企业要习惯微增, 甚至略微下滑的局面,寻找新的经 济增长点,从做大体量,改为提升 质量,在新兴市场和全球市场寻找 新的增长点,提升产业的附加值。 这也是MFC行业观察一贯的宗旨。

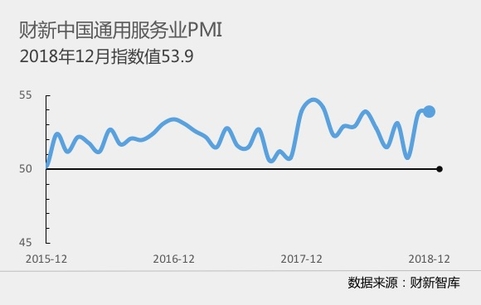

2018 年中国 PMI 综合指数为52.2,环比略有回升

财新 PMI 较 11 月回升 0.3 个百分 点,为五个月来最高,该体系现包含新 订单、产量、雇员、供应商配送、库存、 价格、积压订单、新出口订单、进口等 商业活动指标。50 以上为扩张,50 以 下收缩。

制造业新订单总量小幅下降,增长主要来自于年底服务业开始扩张。制造 业新出口订单进一步收缩。制造业用工 小幅下降,用工持续 63 个月萎缩,员 工离职或退休后,很多企业不再增补新 员工。制造业投入成本则出现逾一年半 以来首次下降。12 月制造业出厂价格 连续两个月出现下降,降幅为 2016 年2 月以来最高。通货紧缩成为 1 月份各 方面担心的问题。

服务和制造两大行业企业对未来 12 个月的生产与经营前景信心度均小幅改善。制造业界信心度升至三个月高点。 不过,与历史数据相比,综合前景信心 度总体仍然偏弱,许多受访企业担心市 况低迷。

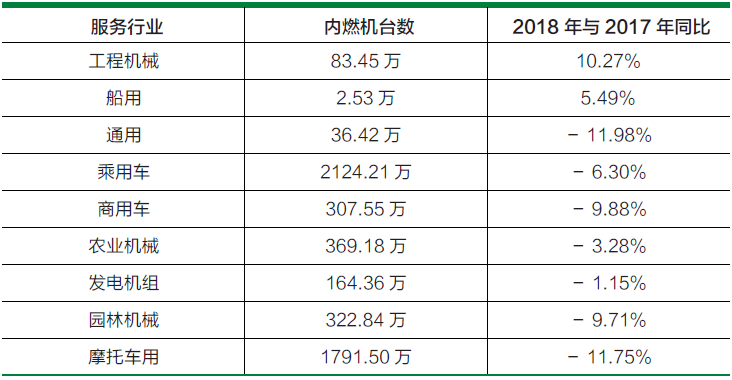

2018 年内燃机行业市场全年销量同比下降 8.22%

内燃机的集中度较高,数据准确, 能客观反应各行业的发展趋势。中国内 燃机工业协会《中国内燃机工业销售月 报》按以往可比口径数据, 2018 年 12月,内燃机销量 436.51 万台,环比增 长 3.81%,同比下降 16.95%;功率完 成 21498.53 万千瓦,环比下降 1.99%, 同比下降 16.25%;2018 年全年内燃机销量 5202.03 万台,同比下降 8.22%,功率完成 256373.30 万千瓦,同比下降 4.07%。

除了工程机械和造船之外,几乎所 有的统计行业的数据都在下滑,汽车行 业内燃机下滑主要是由于新能源汽车的增长。

制造业日均用电量创历史新高, 12 省增幅超过 8.5%

2018 年 1 ~ 11 月份,全社会用 电增速同比提高,当月用电增速环比继 续回落;工业和制造业用电量平稳增长, 制造业日均用电量创历史新高;四大高 载能行业合计用电量累计增速同比提 高,但低于工业平均水平;发电装机容 量增速持续放缓各类型发电设备利用小 时均同比增加;全国跨区、跨省送出电 量同比增长;全国基建新增装机容量同 比减少,其中太阳能发电和火电新增装 机减少较多。

分省份看,1 ~ 11 月份,全国各 省份全社会用电量均实现正增长。其 中,全社会用电量增速高于全国平均水 平(8.5%)的省份有 12 个,依次为: 广西(19.6%)、西藏(17.4%)、内 蒙古(15.0%)、重庆(12.6%)、四 川(11.9%)、甘肃(11.6%)、安 徽(11.4%)、湖北(10.5%)、湖南(10.1%)、江西(10.0%)、福建(9.7%) 和云南(9.0%)。这些省份的制造业 对应增速也大致相当。

家电行业的亮点靠小家电

小家电也可以被称为软家电,功率 较小,如豆浆机、电磁炉、加湿器、空 气清新器、消毒碗柜、榨汁机、多功能 食品加工机、电子美容仪、电子按摩器 等提高生活品质的家电种类,更新迭代 快,单价低,受房地产因素小,消费群 体年轻化,正在进入高速增长的初期, 产品逐渐高端化,线上销售是主要渠道。

2012~2017 年中国小家电行业 市场规模年均复合增长率达到 13.5%, 2017 年小家电行业市场规模为 3155亿元,预计 2018 年相较其他家电细分 市场,小家电行业虽整体市场规模还较 小,但是小家电市场增速较快,尤其是 洗碗机、扫地机、吸尘器、空气净化器 渗透率还有很大空间,发展潜力巨大。

电梯行业两级分化,全行业产量 2018 年增加 5%

中国电梯协会年会发布数据, 2018 年很多电梯企业已经走在生死存 亡的边缘。2018 年,中国电梯总产量 增加了大约 5%。电梯产量分布极为不 均匀,前十几家电梯企业增速超过 7%, 一大部分企业会有 1% ~ 2% 的增长, 绝大部分企业不增长或者下降。

2018 年 5% 的增长来自新兴市场 的需求,急剧上升的老旧电梯更新、旧 楼加装、家用电梯的普及。这三块保证 了电梯市场的 5% 的增速,维保市场仍然保持着 15% ~ 20% 的增长。

2018 年全国充电桩累计保有量77.7 万台

中国充电联盟发布,截至 2018 年底,联盟内成员单位总计上报公共类充电桩 30 万台(其中交流充电桩 19 万台、直流充电桩 11 万台、交直流一体充电桩 0.05 万台),通过联盟内成员整车 企业采样车桩相随信息数据显示,建设 安装私人充电桩 47.7 万台,公共桩和私人桩共计约 77.7 万台,同比增速为 74.2%。

全国充电电量主要集中在广东、陕 西、江苏、北京、四川、湖北、山东、 浙江、福建、湖南、上海、河南、山西 等省份,电量流向主要以公交车为主, 乘用车占比同样较高,环卫物流车、出 租车等其他类型车辆占比较小。

预计到 2019 年底,公共充电基础设施数量达到 41.5 万台,私人充电基 础设施达到 94.5 万台 。2019 年私人 类充电基础设施,2019 年轿车销售数 量与私人充电基础设施新建数量的比值在 2:1 左右。

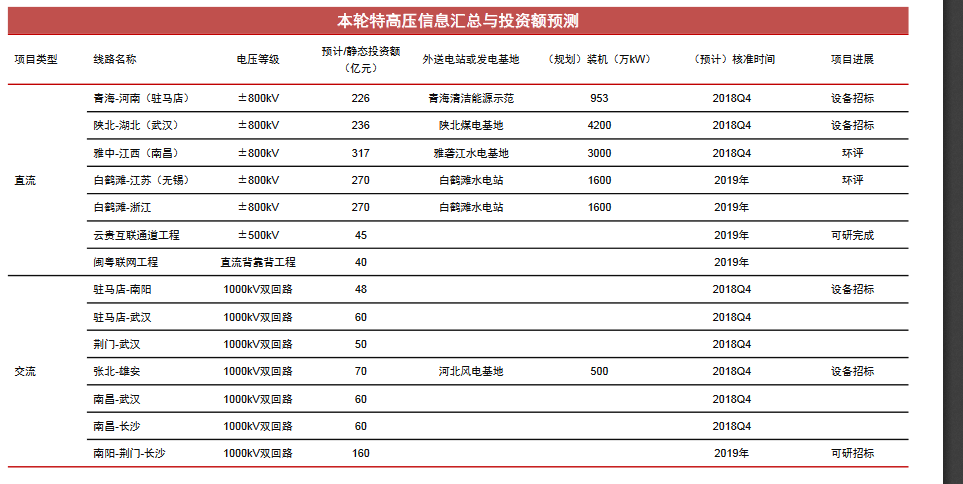

特高压电力行业潜力巨大 2019~2021 交货大年

2018 年 1 ~ 11 月,全国电网工程完成投资 4511 亿元,同期主要发电企业电源工程仅完成投资 2262 亿元。

特高压 2018 年项目青黄不接,并不理 想,但是自年底开始加速了实际投资和 规划,国家电网宣布向社会资本开放特 高压领域的投资。

2018 年底制定的新规划包括 5 条特高压直流和 7 条特高压交流项目,合计输电容量达到 5700 万千瓦,估算涉及投资金额达到 1800 余亿元,预计将释放约 468 亿元主设备订单。从核准节 奏看,2018 年、2019 年将是核准大年。 一般而言,特高压建设周期在 2 ~ 3 年 左右,2019 ~ 2021 年会成为交货大年,电网、充电桩、电气设备、电器仪表等 行业都将从中受益。

低压电器利润率高于中压和二次设备

我国低压电器行业竞争充分,市 场化程度较高。国内低压电器行业有 2000 多家企业,大致可以分为三个梯 队。第一梯队以国外厂商施耐德、ABB 和西门子为代表,掌握了高端产品技术; 第二梯队主要是国内的良信电器、常熟 开关等公司,以中端产品为主;第三梯 队主要是德力西、正泰等,大多数产品 面向批发零售市场。在低压电器的总体 市场中,第一梯队占比 30%,第二梯队 占比 20%,第三梯队占比 50%。第二 梯队中,良信电器产品占国内中高端市 场不到 10%,有巨大的上升空间。

从区域分布来看,电力变压器行业 主要企业的生产基地都集中在华东和华 南地区。其中,华东地区占全国电力变 压器制造行业企业总数的一半以上;华 南地区、华中地区占比也超过 12%,而 东北、华北、西南和西北地区企业数占 比均在 10% 以下。

电力变压器是一个受投资拉动的产 业,其与电力投资、新增发电装机容量 呈现出较为密切的关联性,其中低压电 气与民用关系更密切,所以在 2018 年 整体利润率要好于中高压电气。我国四 大高能耗行业还将较快发展,对大容量 变压器需求只增不减。2018 年 1 ~ 11 月,化学原料制品、非金属矿物制品、 黑色金属冶炼和有色金属冶炼四大高载 能行业用电量合计 17450 亿千瓦时,同比增长 6.0%; 合计用电量占全社会用 电量的比重为 28.1%。

2018 年下半年铁公基的投资全面启动,发改委在在 2019 年初批复超过 万亿的地铁基建项目,这些将利好电力、 通信、工程机械等相关行业。

5G 基站新投资 十年一遇的大机会

5G 配套的机会包括:

⑴电源。5G 时代,基站单站的供 电功率相较 4G 将大幅上升。因而在现 有供电系统的基础上,基站电源存在极 大的扩容和新建需求,电源市场空间有 望达到约 315 亿元。

⑵机柜。通信机柜包括通信用户外 机柜、网络综合柜、电缆交接设备、光 缆交接设备等。5G 时代,通信机柜朝 着精密化、集成化和绿色化方向发展,持续的更新升级需求创造了更大的市场 空间。

⑶温控。温控设备主要是应用于机 房环境的高精度空调,为数据中心机房 等场所提供温度、湿度、空气洁净度检 测服务及调节服务;5G 时代,运营商 机房节能需求有望驱动温控行业不断技 术革新,同时新增基站站址也有望同步 提升空调需求。

⑷雷电防护。主要是对雷电(进入 到建筑物内部体现为过电流 / 过电压) 进行“拦截”,使过电流 / 过电压到达 被保护对象时其危害程度降低到被保护 对象的耐受范围之内。

通信柜行业 2015 年是 4G 投资 的峰值,之后进入 4G 投资的下滑期。 2019 年下半年,全球的 5G 投资将逐 渐企业,相关的投资将启动,这将是一 个巨大市场。

ATM 机 2015 年峰值后 加密货 币 ATM 正在兴起

根据中国人民银行的报告,截至 2018 年第三季度末,ATM 机保有 量 112.86 万台,而 2017 年第四季度是 96.06 万台,主要在上半年增加了 ATM 机的投资。第三季度,全国每万 人对应的 ATM 数量 8.12 台,环比增长 011%。ATM 机的投资在 2015 年达到 了峰值,全年新增 25.18 万台,2016降至 5.75 万台,2017 年 3.64 万台,但是 2018 年又反弹至 18 万多台,主 要原因可能是银行业普遍增加 24h 无人 ATM 网点,以应对实体网点的减少及 大量员工裁减造成的业务办理挑战。

随着 2018 年的比特币的兴起,区 块链技术受到各行各业的重视,在一些 国家,比特币的 ATM 交易机的全球投 放量超过了 5000 台。

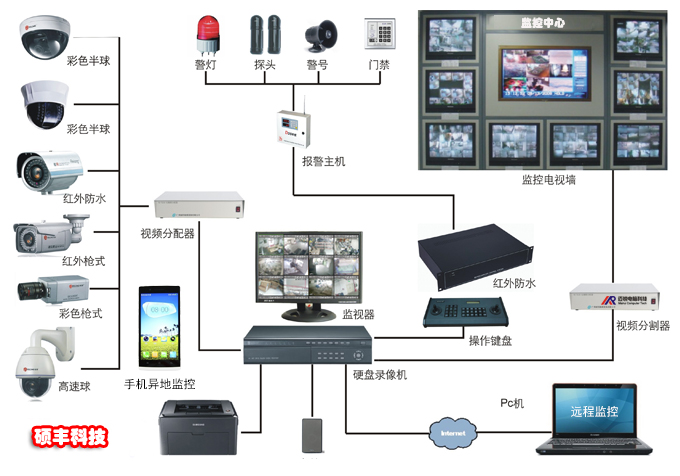

安防行业最近五年年复合增长率 15%

安防行业经过多年的发展,已经形 成较为完整的产业链,基本包括以下环 节:上游包括视频、算法提供商以及芯 片制造商;中游包括软硬件厂商、系统 集成商和运营服务商;下游终端应用则 包括政府(平安城市)、行业应用和民用。 在安防产业链,硬件设备制造、系统集 成及运营服务是产业链的核心,渠道推 广是产业链的经脉。

据数据统计显示:我国安防行业市 场规模从 2012 年的 3240 亿元增长到2017 年的 5960 亿元,年复合增长率在 15% 左右。

据预测,2018 年,我国安防行业 市场规模将达到 6570 万亿元。

安防行业是最近几年增长特别快的 行业,很多原来做金融机器的钣金工厂 转型生产安防设备,取得了很不多的市 场效益。

2018 年 10 月在北京举办的安博会展览总面积约 10 万平方米,展位数量超过 5000 个,将吸引了来自国内外 的上千余家安防企业参展。其中,海外 参展企业预计超过 200 余家,充分显示 该行业的欣欣向荣。

智能快递柜行业未来三年年均 20% 增幅

2011 ~ 2018 年期间,国内快递业务量连续 5 年保持 50% 左右的高速增长,从不足 50 亿件达到 500 亿件, 成为世界第一,并一直保持至今。中国 的物流业规模超过美、日、欧等发达经 济体同行的规模总和,成为世界邮政业 的动力源和稳定器。 快递物流业已经成为国民经济的基础设施。2020 年快递业务量将达到 700 亿,业务收入接近 8000 亿元,2018 ~ 2020 快递业务量复合增长 率为 19.5%,业务收入复合增长率为 15.4%。

行业站上风口并最终形成了快递 系、电商系和第三方企业三大阵营。快 递系以中邮速递易、丰巢为代表,旨在 加强末端配送控制力,打造快递产业链; 电商系以京东、苏宁为代表,希望通过 加强末端配送多样性,提高客户体验, 增强客户粘性;第三方企业江苏云柜、 日日顺、上海富友等,该类企业希望能 够占领市场,获取超额利润。

2018 年动力电池装车 56.9GWh, 宁德时代暂时靠前

2019 年 1 月 14 日,中国汽车动力电池产业创新联盟发布 2018 年 12 月及全年新能源汽车电池产销量及装车量数据。

2018 年全年来看,我国动力电 池累计产量达 70.6GWh,其中三元 电池累计生产 39.2GWh,占总产量 比 55.5%;磷酸铁锂电池累计生产 28.0GWh,占总产量比 39.7%;其他 材料电池占比 4.8%。

2018 年全年来看,我国动力电 池累计销量达 62.3GWh,其中三元 电池累计销售 34.5GWh,占总销量 比 55.4%;磷酸铁锂电池累计销售24.4GWh,占总销量比 39.1GWh。三 元电池产品已成为市场绝对主体。

从装车量来看,2018 年全年,我 国动力电池装车量共计 56.9GWh,同 比增长 56.3%。按电池材料分,三元 电池和磷酸铁锂电池全年装车量分别为 33.1GWh 和 22,2GWh,占装车总量 比分别为 58.1% 和 39%;按配套车型 分,2018 年全年新能源乘用车和新能源商用车电池装车量分别为 33.1GWh 和 23,8GWh,乘用车型已成为市场配 套主体。

从装车集中度水平来看,2018 年 全年,我国动力电池产业共计有 93 家 动力电池企业(按集团公司算)实现装 车配套,较 2017 年减少 9 家。

2018 年全年,我国动力电池产 业装车量排名前三名企业共计生产 38GWh,占比 66.8%;前五名企业 共计装车 42GWh,占比 73.8%;前 十名企业共计装车 47.1GWh,占比 82.8%。

28 年来汽车销量首次下降

2019 年 1 月 14 日,中汽协发布了 12 月及 2018 全年国内新车产销量数据。显示在刚刚过去的 12 月份,中国市场新车产销量分别为 248.22 万辆

和 266.15 万辆,其中产量环比下降 0.65%,同比下降 18.39%,而销量相 较于 11 月份虽实现了 4.46% 的增长,但与 2017 年同期相比,下滑幅度却达 13.03%。

2018 年全年,中国新车产销累计分别完成 2780.92 万辆和 2808.06 万 辆,同比分别下降 4.16% 和 2.76%,虽然连续十年蝉联全球第一,但销量方 面却为 1990 年以来首次年度下降。

2019 年铁路投资有望再超预期

根据 2019 年铁总工作会议: 2018 年全年铁路固定资产投资为 8,028 亿元,超出年初目标 10%,其中国家 铁路完成 7603 亿元;新开工项目 26个,新增投资规模 3382 亿元;投产新线 4683 公里,其中高铁 4100 公里。到 2018 年底,全国铁路营业里程达到13.1 万公里以上,其中高铁 2.9 万公里 以上。

此次会议规划 2019 年新增铁路通车里程 6800 公里。有证券机构预计,2019 年最终竣工里程将有望超出此次 计划 23%,铁路固定资产投资将达到 8,500 亿元,其中机车车辆购臵投资增长 20% 至 1200 亿元以上。

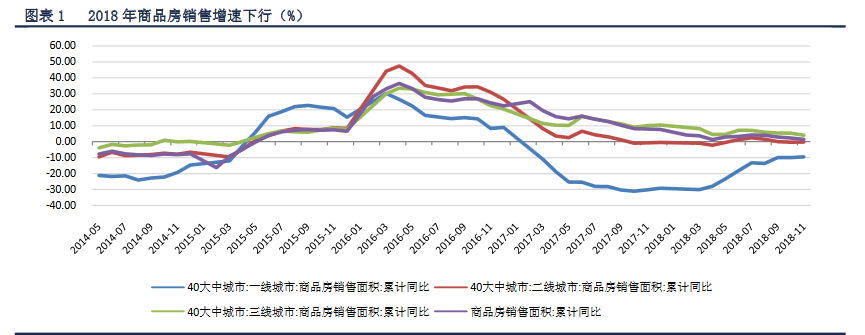

房地产:2018 年销售增速下行, 2019 年仍不乐观

如果后续限贷、首付比例等贷款政 策不放松,未来销量仍难以见到显著回升。

2019 年棚改力度较 2018 年下降, 货币化安置的比例退坡,三四线城市房 地产需求支持减弱。

2018 年房地产投资或较 2017 年 回落。一系列数据反映出的现象,销售 下行,房地产库存快速回升,拿地热情 明显减弱,融资趋紧。新开工和期房库 存的回升显示房企加速推盘以提高周转 速度。但销售回落,又导致了竣工较低 和施工面积的上升。限贷和首套房利率 等政策不放松的情况下,需求难起,供 给增大。购地支出和房地产建安支出都 难见上行,预计房地产投资较 2017 年 有明显的回落。

2018 年 1 ~ 11 月全国商品房 销售面积累计同比仅为 1.4%,2017 年同期为 7.9%,2016 年更是高达 24.3%,销售下滑明显。从 40 大中城 市来看,一线城市增速~ 9.56%,二线 城市为~ 0.13%,三线城市为 4.15%。 尤其是下半年以来,过去相对平稳的 二三线城市,销售增速也出现了下滑。

房地产政策存在博弈的空间。今年 政策产难见全面性的放松,但可能出现 一城一策的灵活调整。如果需求政策不 放松的情况下,库存的回升会给今年部 分城市一手房市场带来供给压力,价格 波动幅度加大,而地方政府的土地出让 收入也会面临较大的挑战,基建补短板 的资金来源目前也没有完全脱离土地财 政。因此,不排除今年房地产政策出现 部分松动的可能。

商品住宅引致的需求占空调、冰箱、 洗衣机及油烟机内销量比例分别 不及 37%、35%、35% 及 70%,冰洗占比 相对平稳,空调则存在微弱下行趋势。

相关阅读: MFC平台首发原创

- 折弯自动化加工设备的新方向——数控板料折边机 FB2516A2019-12-20

- 日本制造企业的正在进行哪些智能化升级?2019-07-04

- 浅谈铝合金板冲压工艺技术2019-12-20

- 预见 2019:《中国 3D 打印产业全景图 谱》(附现状、2019-12-20

- 协易在TIMTOS2019上发布SEYI 智慧冲压解决2019-12-27

- 高功率激光切割在钣金加工领域的应用2019-12-20

声明: 本网站为冲压和钣金业内信息集合和展示平台,欢迎不同的声音和观点,为行业人士提供参考,文章并不代表MFC的观点。书面刊用本站及MFC《金属板材成形》的原创文章,必须获得MFC的书面授权;电子平台转载,则必须注明作者和出处,对于盗版、冒名和不注明出处等行为以及由此产生的负面后果,MFC保留追究的权利。

图片新闻

推荐专题

- 一周热点

- 月点击榜

- 1金属锻造技术的起源及发展史(29)

- 2热镀锌钢板锌层冲压脱落的原因分析(30)

- 3TOX 铆接工艺在空调钣金零件加工中的应用(32)

- 4深耕服务,关爱客户,我们在行动(37)

- 5钣金折弯圆弧展开精准计算!(50)

- 6 云车间——钣金共享智造工业互联网平台(50)

- 7钢板表面涂油对冲压的影响及控制方法(57)

- 8什么是激光焊接?(60)

- 9钣金折弯半径跟板厚度之间的关系(图文对比)(64)

- 10【MFC推荐】天生无畏 卓而不凡 I D-Tube 520重载型专业激光切管机(129)