2月财新中国制造业PMI降至

40.3为有数据以来最低受新冠肺炎疫情冲击,3月2日公布的2月财新中国制造业采购经理人指数(PMI)录得40.3,大幅下滑10.8个百分点,创2004年4月调查开启以来的最低纪录,低于2008年11月全球金融危机爆发时的40.9。

这一走势与国家统计局制造业PMI一致。国家统计局公布的2月制造业PMI录得35.7,低于1月14.3个百分点。

新订单指数降至有记录以来最低,也是2019年7月以来首次落至收缩区间。厂商普遍表示,这与新冠疫情导致工厂停工有关。与此同时,受运输限制和订单被取消影响,2月新出口订单指数也大幅下降。

众多厂商停工或开工不足,导致产量急剧下跌,产出指数降至有记录以来最低。分类数据显示,仅有少数医疗器械相关产品产出有所增加。

人员流动受到限制,导致厂商普遍面临用工短缺问题。2月中国制造业就业指数录得有记录以来最低。厂商产能压力加剧,积压业务量也大幅上升。

由于交通运输受限、厂商推迟复工,制造业供应链受到严重影响,供应商配送时间指数降至有记录以来最低。

受原材料供应困难影响,采购库存大幅下滑,原材料库存指数录得2009年2月以来最低。厂商只能动用原有存货,导致产成品库存连续第二个月出现下降,但降幅小于1月。

2月原材料购进价格指数在扩张区间小幅下降,成本涨价压力较低。厂商表示,成本上升和运输费用、原材料涨价有关。为了促进销售,制造业产品出厂价格三个月来首次出现下降。 主要受疫情防控解除后产量将反弹的预期提振,中国制造业界普遍对未来12个月生产抱有信心,乐观度升至五年高点。 财新智库莫尼塔研究董事长、首席经济学家钟正生表示,新型肺炎疫情席卷全国,导致经济运行大面积中断,是2月财新中国制造业PMI下滑的根源。供需两弱,供应链停滞,前期订单大量积压,但企业家信心更足。在更加积极的财政和货币政策护航下,随着疫情逐渐得到控制,企业复工加速,经济具备显著反弹的条件。

图2 汽车单月产量及增速

据中汽协3月12日发布的数据,2020年2月全国产销量分别完成28.5万辆和31万辆,环比均下降83.9%,同比分别下降79.8%和下降79.1%,同比降幅大增。2020年1~2月,汽车产销分别完成204.8万辆和223.8万辆,产销量同比分别下降45.8%和42.0%。2月产销处于历年最低位,主要因素是受疫情影响,各大车企以及零部件公司复工复产推迟,汽车经销商销售受阻。

据中国汽车流通协会发布的2020年2月份“汽车经销商库存”调查结果:2月份汽车经销商综合库存系数为14.80,同比上升600%,环比上升800%,库存水平位于警戒线位置之上,创历史新高。高端豪华/进口品牌、合资品牌及自主品牌库存系数均环比上升。高端豪华/进口品牌库存系数最低,为12.98,环比上升817.3%;自主品牌库存系数为13.38,环比上升655.9%;合资品牌库存系数最高,为16.21,环比上升1061.5%。

2020年2月份产销同比降幅的扩大,并且降至历年最低点,是受新冠肺炎疫情影响所致。2月是疫情防控关键时期,车市客流量大幅减少,而且各车企纷纷推迟开工,经销商无法正常经营。

2月下半月各车企陆续复工复产,经销商开始复工,情况将有所好转。3月11日我国新增新冠肺炎确诊病例只11例,其中湖北省新增确诊病例8例,已经降为个位数。因此我们预测疫情对车市的负面影响即将消退,但是短期内经销商的库存压力仍会持续。

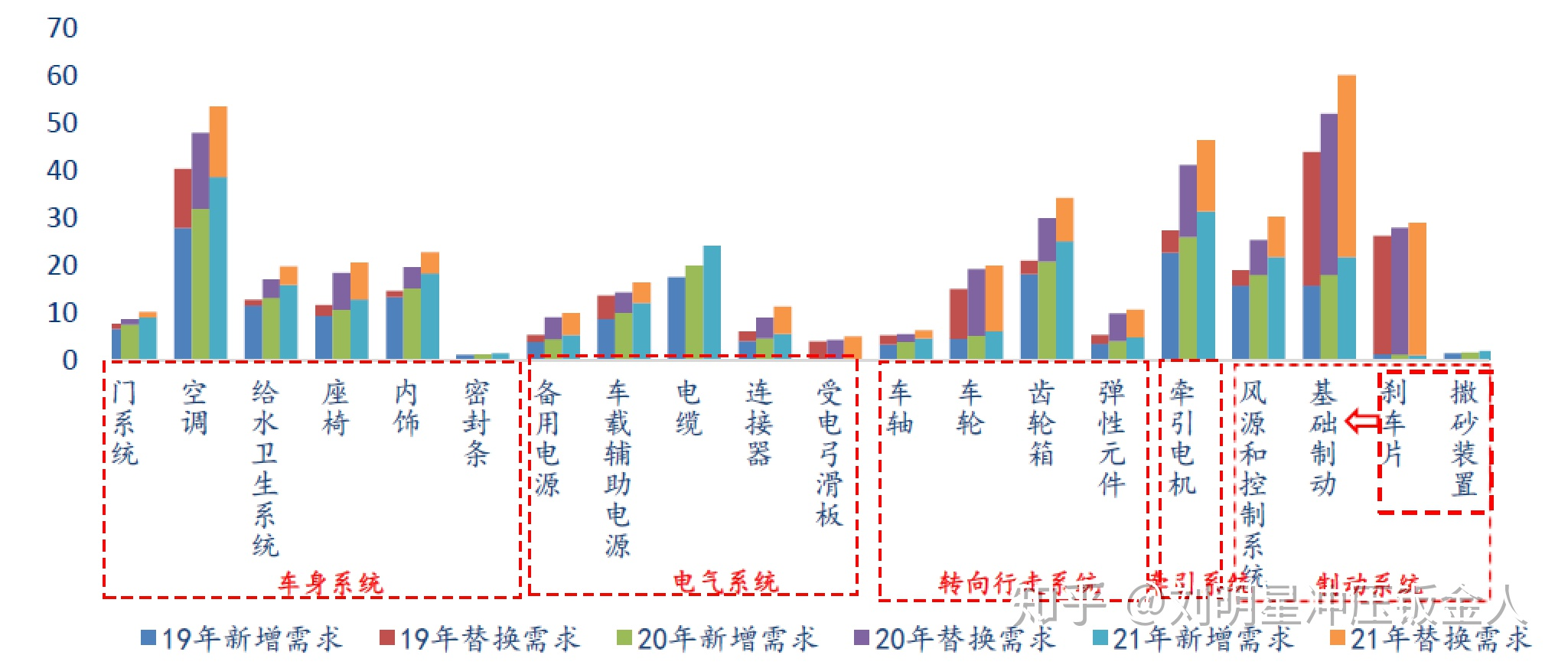

图3 未来两年我国动车零部件年均市场空间超370亿元

2月,新能源汽车产销分别完成0.99万辆和1.29万辆,环比分别下降77.30%和72.40%,同比分别下降82.9%和75.2%,较1月分别扩大 27.5和20.8个百分点。其中,纯电动汽车产销分别完成0.83万辆和1.06万辆,同比分别下降81.0%和73.3%,较1月分别扩大75.31和19.4个百 分点;插电式混合动力汽车产销分别完成0.16万辆和0.22万辆,同比分别下降89.6%和83.1%,较1月分别扩大45.0和44.1个百分点。

历年新能源汽车的销量走势都呈现出了年初相对低迷,后期逐步拉上的态势,2月新能源汽车的产销同比降幅继续扩大在一定程度上是受疫情影响所致。而且近期工信部发布《关于有序推动工业通信业企业复工复产的指导意见》中支出重点支持新能源汽车、智能制造等战略性新兴产业,伴随商务部出台稳消费政策,新能源汽车销量情况将逐渐转好。

2020年2月,乘用车产销分别完成19.5万辆和22.4万辆,环比分别下降86.4%和86.1%,同比分别下降82.9%和81.7%,销量降幅比上月扩大61.5个百分点。1~2月,乘用车产销分别完成163.1万辆和183.1万辆,产销同比分别下降48.1%和43.6%。

分车型看:轿车产销量同比分别下降50.4%和47%;SUV产销量同比分别下降42.3%和37.3%;MPV产销量同比分别下降65.7%和58.6%;交叉型乘用车产销量分别下降53%和49.7%。

由于中国乘用车市场正逐步由增量市场转为存量市场,市场将竞争;分化将成为未来自主品牌的主旋律,技术薄弱、新车推出缓慢、规模较小的品牌或逐渐被淘汰出局,市场份额将加速向长城、吉利等拥有品牌及技术优势的龙头企业集中。

2月,商用车产销分别完成8.9万辆和8.6万辆,环比均下降73.0%,同比分别下降66.9%和67.1%。产销降幅较1月分别扩大59.1和61.4个百分点。1~2月,乘用车产销分别完成163.1万辆和183.1万辆,产销同比分别下降48.1%和43.6%。分车型看:轿车产销量同比分别下降50.4%和47%;SUV产销量同比分别下降42.3%和37.3%;MPV产销量同比分别下降65.7%和58.6%;交叉型乘用车产销量分别下降53%和49.7%。

2020年2月重卡销量为3.9万辆,同比下降50%,重卡行业销量的连续7个月同比正增长被终结,2月的3.9万辆销量已经接近2016年的销量低点。销量下滑主要是受疫情影响,国内的大多数整车企业已经零部件企业复工较晚,重卡需求下降,销量下滑。中国重汽2月实现重卡销量1.05万辆,同比下降22.0%,排名第二,仅次于一汽解放,市占率达26.92%。由此可以看出受疫情影响,销量同比降幅虽然为负,但市占率却有所上涨,伴随疫情结束,各基建工程发力,重卡销量有望恢复。

据NBC报道,通用去年秋天遭受为期六周的罢工打击时,其工厂和经销商以及独立的维修店都迅速感受到冲击:汽车维修配件很快出现短缺。现在,迅速蔓延的新型冠状病毒疫情也可能产生同样的影响。

中国是最先爆发疫情的地区,自1月下旬以来,其汽车工业几乎全部关闭,这严重破坏了中国产汽车零部件的生产和出口。

据汽车研究中心的数据,中国去年对美汽车零部件出口价值约为170亿美元(约1183.3亿元人民币)。如果把通过墨西哥和加拿大中转,然后再运往美国的零部件也计算在内,这一数字还会更高。 通用、本田和现代等汽车制造商正在努力维持供应,并在一定程度上使用空运来保持中国供应线的畅通。但据汽车研究中心首席执行官卡拉•贝洛透露,60%~75%的中国汽车零部件最终会进入美国的售后市场。 根据官方消息,中国大部分汽车工厂现已复工,但亚洲汽车咨询公司ZoZoGo本周发布的一份报告估计,只有20%至30%左右的工人真正回到工作岗位。也就是说,这些工厂充其量只能以远低于正常开工率的速度来运转。

贝洛在接受NBC新闻采访时表示:“美国汽车生产可能会在一到一个半月的时间内受到影响,而零部件和服务领域将更快感受到这种冲击。”对于车主来说,这将取决于所购汽车的品牌以及车辆使用程度。 美国国际贸易委员会的数据显示,中国是车身替换零部件的主要生产国。去年,中国车身替换零部件的出口额约占其全球汽车零部件出口的10%,即142亿美元(约988.4亿元人民币)左右,其中大部分用于车祸后的维修。

另外,轮胎占其全球汽车零部件出口的5%,2019年是79亿美元(约549.9亿元人民币)。中国出口零部件几乎涵盖汽车领域的所有产品,从悬架到挡风玻璃、雨刮器等应有尽有,喜欢自己动手在当地汽车零部件商店寻找替换零件的修车迷们也将很快感受到这种影响。 汽车维修协会高级公关总监史黛西•米勒表示,即使中国业务很快恢复正常,美国也将在3月中旬感受到供应短缺。据该协会会员预测,在整个5月或6月将出现供应中断。汽车维修协会是一个贸易集团,代表全美15万个汽车零部件和服务企业。

考克斯首席分析师米歇尔•克雷布斯则表示,从更广泛的层面来看,新型冠状病毒疫情似乎对2月份美国汽车销量影响不大。与大部分行业分析师和规划师一样,考克斯也曾预测2020年美国新车销量将小幅下降,从去年的1700万辆降至1660万辆左右。 克雷布斯在接受采访时表示:“这是目前最好的情况。如果冠状病毒疫情恶化,新车销量可能会进一步降至1600万辆。”

分析人士则警告,更严重的问题在于疫情可能会以多种不同的方式冲击美国市场:

如果中国无法控制局面,零部件短缺将最终影响美国的汽车生产,因为几乎所有美国组装工厂都至少依赖部分中国零部件;

即使是来自其他贸易伙伴的零部件也可能会放缓,因为这些供应商在螺帽、螺栓和其他基本零部件上仍然依靠中国提供;

就像在中国一样,随着疫情蔓延以及隔离指令要求,分析人士担心美国汽车消费者可能不愿出门到经销商处选购车辆;

股市暴跌可能引发经济崩溃,进一步抑制美国销量。 贝洛最后指出,目前有迹象表明,新车市场的某些领域可能正在放缓,尤其是受旅游业下滑冲击最大的汽车租赁公司的批量采购业务更是如此。 到目前为止,美国汽车行业还没有受到太大的影响,但分析师们一致认为如果疫情不能很快得到控制,形势或将急转直下。

图4 未来两年我国轨交零部件年均市场空间约180亿元

2020将迎来动车组交付弹性之年,地铁仍为增量市场

新增通车里程维持高位,动车组缺口进一步扩大,2020年有望迎来设备交付弹性之年。

城轨发展潜力大,仍为增量市场,远期规划城市轨道交通里程达3.5万公里,其中地铁2.7万公里。按目前项目进展情况,十四五新增运营里程相比十三五将再上一个台阶。

高铁市场:通车高峰期带动车辆设备交付高峰2019年新增高铁通车里程达历史次高,带来新增车辆设备需求。2019年高铁投产新线5474公里,为历史次高,最高为2014年5491公里,其中包括兰新线的1786公里,兰新线由于地理位置特殊里程长但配车密度低,2019年的通车里程对应的车辆需求量实质应为历史最高的一年。

未来三年高铁通车里程仍维持高位,动车组缺口进一步扩大,2020年有望迎来设备交付弹性之年。截至2019年底高铁运营里程为35378 公里。动车组由于2019年复兴号CR300新车型未如期落地交付数低于预期,新增车辆数预计不足300组,则截至2019年底动车组保有量约为3500组,车辆密度为0.79辆/公里,远低于近三年平均水平0.9辆/公里,车辆缺口进一步扩大。 通过自下而上的梳理,我们预计未来三年(2020~2022年)高铁平均通车里程超过4000公里,仍然处于高位。按照保守假设0.8辆/公里的配车密度,则未来三年需新增动车组1212组,平均每年404组。其中,2020年为补缺口(交付推迟的CR300)叠加通车增长,或为弹性最高的一年。

城轨市场万亿空间,十四五通车里程再上台阶 根据中国城市轨道交通协会的统计,截至2018年末,中国内地已开通城市轨道交通包括地铁、轻轨、单轨、市域快轨、现代有轨电车、磁浮交通、 APM七种制式。其中,地铁运营线路长度达4354公里,占比76%,具有绝对的主导地位,其次是市域快轨(占比11%)和现代有轨电车(占比6%)等其他城轨制式。

车辆大修周期至,零部件市场潜力大 上一轮集中购置的车辆正逐步进入大修期。我国高铁动车组于2008年投入运营,第一轮采购高峰为十二五末的2014~2015年,按照中车公布的高级修检修表披露的检修时间,高峰期投入运营的车辆将在近两年步入检修。城轨地铁的维修分为架修和大修,架修时间是5~7年或60~80万公 里;大修翻倍,时间为10~15年或120~140万公里。我国城市轨道交通在十二五期间实现了上台阶式的发展,车辆保有量迅速提升,十二五期间投入运营的车辆也在近两年逐步步入架修。 庞大的车辆保有量孕育广阔的零部件市场机会,随着车辆进入大修期,后市场空间将远大于新造需求。动车组和地铁车辆的零部件大致可分为车身系统、电气系统、牵引系统、控制系统和转向系统。 动车组和地铁车辆零部件的更新周期都有所不同,基于我们对不同零部件更新周期的了解,多数动车组和地铁车辆零部件将在大修期进入维修替换周期,叠加过去10年动车组和地铁车辆增量的规模效应,我们预计未来零部件维修替换市场将超越新增市场,零部件供应公司,尤其是整合能力强的零部件供应公司将有望从中受益。

启动“新”一轮基建,关键在“新”,要用改革创新的方式推动新一轮基础设施建设,而不是简单重走老路,导致过剩浪费和“鬼城”现象。 未来“新”一轮基建主要应有四“新”:

一是新的地区。2019年中国城镇化率为60.6%,而发达国家平均约80%,中国还有很大空间,但城镇化的人口将更多聚集到城市群都市圈。 恒大预测,到2030年中国城镇化率达71%时,新增2亿城镇人口的80%集中在19个城市群,60%将在长三角、粤港澳、京津冀等7个城市群,未来上述地区的轨道交通、城际铁路、教育、医疗、5G等基础设施将面临严重短缺。对人口流入地区,要适当放松地方债务要求,不搞终身追责制,以推进大规模基建;但对人口流出地区,要区别对待,避免因大规模基建造成明显浪费。

二是新的主体。要进一步放开基建领域的市场准入,扩大投资主体,尤其是有一定收益的项目要对民间资本一视同仁。

三是新的方式。基建投资方式上要规范并推动PPP,避免明股实债等,引进私人资本提高效率,拓宽融资来源。

四是新的领域。调整投资领域,在补齐铁路、公路、轨道交通等传统基建的基础上大力发展5G、人工智能、工业互联网、智慧城市、数字经济、教育、医疗等新型基建,以改革创新稳增长,发展创新型产业,培育新的经济增长点。

“新基建”投资快速增长带来设备需求弹性。无论是传统基建还是新基建,对挖掘机、工程起重机、混凝土机械等都有着强劲的需求,基建投资结构的调整对工程机械行业需求量影响不大。 以特高压建设为例,汽车起重机在特高压铁塔施工吊装中占据重要地位,由于铁塔数量较多、重量大、高度高,对不同吨位的汽车起重机有着广泛的需求。

一般塔腿及塔身40米以下部分常采用35T、50T等型号汽车起重机,铁塔中部可采用100T、130T等型号汽车起重机。 而铁塔上部,根据铁塔安全高度可采用260T、300T等型号汽车起重机,以一个施工段12个塔基(每两个塔基之间距离约0.5km)为例计算,在1个月左右的施工周期中大约需要5台不同吨位的汽车起重机,另外,铁塔一般固定在地面四个混凝土塔基上,也需用到混凝土机械设备进行浇筑,其他新基建投资对各种工程机械设备也有着广泛的需求,“新基建”投资的快速增长将增加工程机械设备的需求弹性。

根据中国内燃机工业协会《中国内燃机工业销售月报》数据,2020年1月全国内燃机销量出现较大幅度滑落,按可比口径统计,销量为325.62万台,环比增长-30.21%,与上年同期相比增长-21.89%。各燃料分类及用途分类销量同比均呈现较大降幅(仅商用车用、发电机组用内燃机同比小幅增长)。造成销量大幅滑落的原因主要是今年的传统假日春节提前到了元月,有效工作日相对减少;部分单位提前放假,节前效应明显;这些因素同样影响汽车、工程机械等终端行业,使其对内燃机行业的采购需求下降。(本期经济效益和进出口是2019年数据)2019年全年内燃机行业经济总体运行基本符合预期,三大指标除受贸易摩擦影响,出口交货值降幅较大外,营业收入、利润总额均保持了小幅增长;行业进出口受中美贸易摩擦影响,2019年全年行业进出口均为负增长,降幅在2-8%之间,相对平缓;出口额大于进口额,贸易保持顺差态势。

销量总体概述:1月,内燃机销量325.62万台,环比增长-30.21%,同比增长21.89%;功率完成18372.74万千瓦,环比增长-25.03%,同比增长-15.78%。

分燃料类型情况:1月,在分柴、汽油大类中,柴油机、汽油机环比、同比销量均有较大降幅,柴油机降幅略小于汽油机。具体为:与1月比,柴油机增长-16.32%,汽油机长-31.91%;与上年同期比,柴油机同比增长-12.89%,汽油机同比增长-23.21%。1月,柴油内燃机销售43.15万台,汽油内燃机282.06万台。